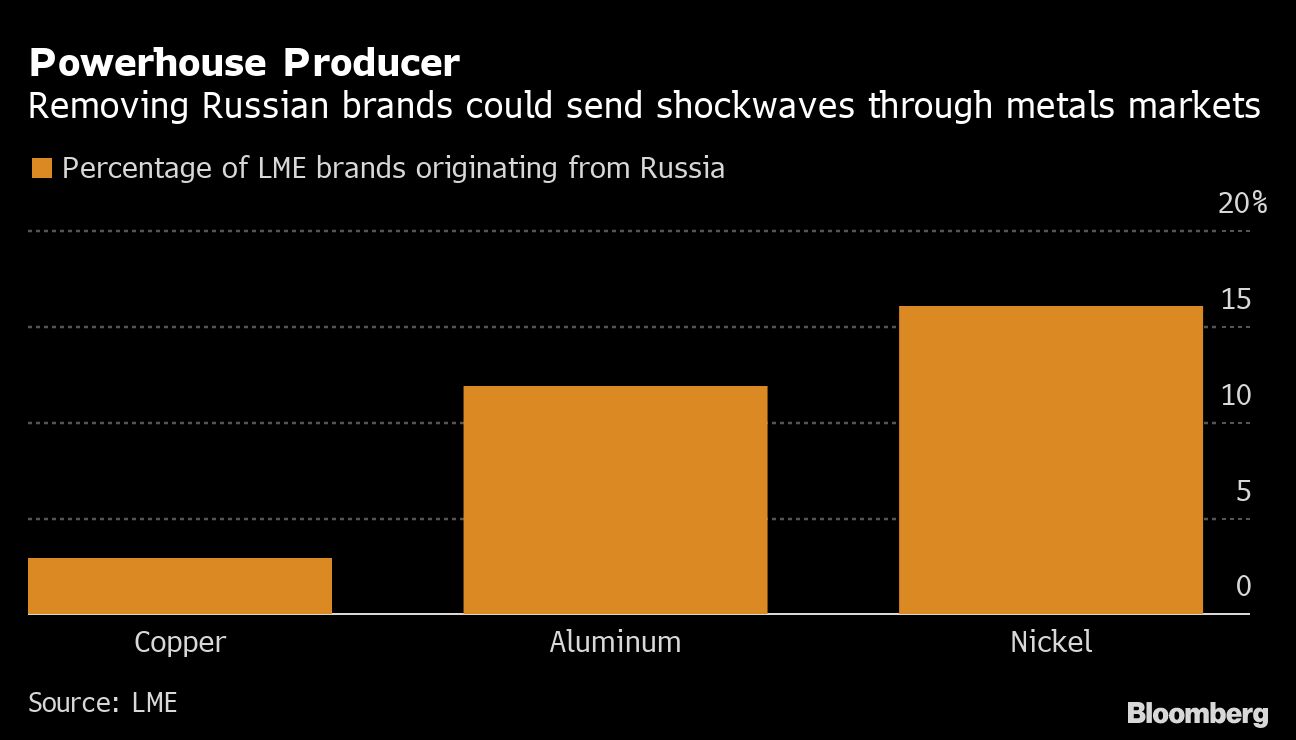

W zeszłym miesiącu 13 przedstawicieli branży miedziowej na Londyńskiej Giełdzie Metali zostało zapytanych, czy należy odciąć magazyny od rosyjskiego metalu. Dziesięciu z nich odpowiedziało „tak”. Jednak kiedy grupy doradcze ds. niklu i aluminium omawiały to samo pytanie, ogólny konsensus brzmiał: „nie”.

LME, która jest ostatecznym decydentem, twierdzi, że nie podejmie działań wykraczających poza sankcje rządowe – które jak dotąd nie tknęły większości przemysłu metalowego.

Ale dyskusje za zamkniętymi drzwiami odzwierciedlają szerszy niepokój o to, czy nadal kupować surowce z Rosji. Branża kładzie na szali piętno wspomagania wojny i własne interesy handlowe oraz fakt, że już przed inwazją na Ukrainę na rynku brakowało ważnych metali, takich jak aluminium i miedź.

Rosyjskie metale na świecie

Na razie rosyjski metal w dużej mierze wciąż płynie do światowych fabryk i placów budowy. Wielu handlowców i producentów, którzy kupują od rosyjskich firm, jest związanych istniejącymi umowami zakupowymi, które mogą rozciągać się na lata.

Mimo to coraz więcej przedstawicieli branży twierdzi, że nie podejmie nowych rosyjskich kontraktów, a niektórzy aktywnie pracują, aby zakończyć te istniejące. To sprawia, że rosyjskim producentom metali coraz trudniej jest sprzedawać produkcję, która nie jest jeszcze zakontraktowana. Jeśli do czasu zakończenia długoterminowych umów nie nastąpią żadne zmiany, to sytuacja ta może ostatecznie zmusić ich do ograniczenia produkcji.

Klienci unikają rosyjskich surowców

Dla LME ryzyko polega na tym, że surowce wydobywane w Rosji zaczną gromadzić się w jej magazynach, ponieważ nie będzie odbiorców, powodując niebezpieczne zawirowania na styku światowego handlu metalami.

„Widzimy, że nasi klienci nie są zainteresowani kupowaniem rosyjskiego metalu, jeśli mogą tego uniknąć. A mogą” – powiedział Roland Harings, dyrektor generalny miedziowego giganta Aurubis AG, który jest reprezentowany w komitecie miedzi LME. Jeśli jednak metal wpływa na LME, „masz złudzenie nadwyżki, które ma wpływ na rynek, ponieważ pokazuje wysoki poziom zapasów, ale nikt tego nie chce”.

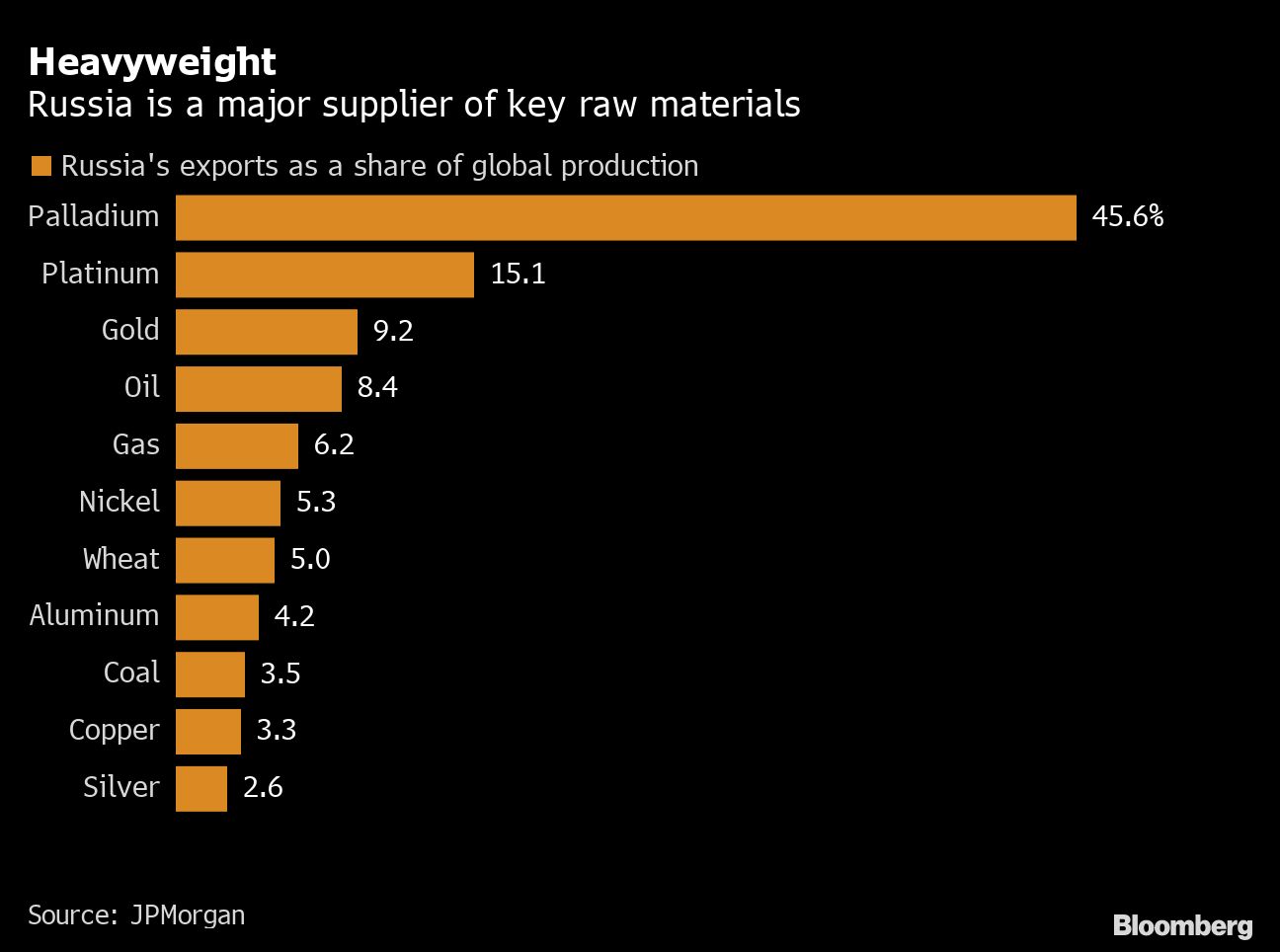

To, co stanie się z rosyjskim eksportem metali, ma ogromne znaczenie dla światowych rynków. Rosja to kluczowy dostawca palladu, niklu, aluminium, stali i miedzi. Ceny wszystkich tych metali osiągnęły w marcu rekordowe poziomy, chociaż stal jest jak dotąd jedynym bezpośrednim celem sankcji.

Aurubis, największa europejska huta miedzi, „próbuje wyjść” ze swoich kontraktów na dostawy z Rosji i opowiada się za sankcjami przeciwko metalom, powiedział Harings w wywiadzie z zeszłego tygodnia.

Norweska firma aluminiowa Norsk Hydro ASA podała, że bierze minimum możliwe w ramach swoich kontraktów z rosyjskimi firmami i dąży do dalszego ograniczenia dostaw z tego kierunku.

Nabywców wciąż nie brakuje

Na razie wciąż są nabywcy rosyjskich metali – nawet w Europie. Rosyjscy producenci, tacy jak MMC Norilsk Nickel i United Co. Rusal International, sprzedają surowce dużym grupom przemysłowym na podstawie rocznych lub wieloletnich umów, a według dobrze zorientowanych w temacie osób, większość takich umów jest nadal realizowana.

Pośrednicy, tacy jak firma Glencore Plc, która ma umowę na zakup aluminium od Rusal co najmniej do 2024 r., oraz Trafigura Group, który od dawna współpracuje z Nornickel, również realizują kontrakty w Rosji.

Jednak w obecnej sytuacji wypełnianie tych kontraktów to duże wyzwanie. Większość linii kontenerowych przestała zawijać do rosyjskich portów. Metale szlachetne, takie jak złoto i pallad, są zazwyczaj wysyłane samolotem do Szwajcarii lub Londynu, ale większość lotów z Rosji jest teraz uziemiona.

Stare transakcje są z trudem realizowane, a nowych jest niewiele. Glencore, który był jednym z największych handlarzy rosyjskimi towarami od czasów, gdy założyciel Marc Rich zawarł porozumienia ze Związkiem Radzieckim, ogłosił w zeszłym tygodniu, że nie będzie robił żadnych nowych interesów w Rosji.

Handlowcy twierdzą, że prawie niemożliwe jest znalezienie banków chętnych do sfinansowania nowych zakupów rosyjskich metali, i to nawet w Chinach, które są największym światowym konsumentem metali.

Problem dla rynku

Tu właśnie pojawia się debata na temat LME.

Producenci na ogół wolą sprzedawać swój metal użytkownikom końcowym, ale istnieje również opcja dostawy na giełdę. Kupujący na LME nie wiedzą, czyj metal otrzymają do czasu wygaśnięcia kontraktów. Ci, którzy opowiadają się za zakazem handlu rosyjskimi metalami twierdzą, że istnieje ryzyko, że krajowi producenci zrzucą duże ilości metalu do magazynów LME, aby szybko zebrać gotówkę. Gdyby stało się jasne, że na giełdzie dominuje rosyjski metal, którego nikt nie chce, kontrakty giełdowe mogą być wyceniane inaczej niż reszta światowego rynku.

Już w ostatnich dniach Trafigura dostarczał rosyjską miedź do magazynów LME w Azji po tym, jak nie udało się jej sprzedać w Chinach, podał Bloomberg.

Dwóch członków komitetu miedzi, którzy głosowali przeciwko zakazowi – przedstawiciele chińskiego Minmetals i IXM, domu handlowego będącego własnością China Molybdenum Co. – argumentowali, że nałożenie sankcji nie należy do LME i że zakłóciłoby to sytuację na i tak już rozgrzany rynek. Trzeci, francuski producent kabli Nexans, wstrzymał się od głosu, według osób zaznajomionych z tą sprawą.

Komisje LME pełnią jedynie rolę doradczą. Ale dyrektor naczelny Matthew Chamberlain powiedział Bloomberg TV, że LME chce się upewnić, że „nie będzie częścią finansowania jakiegokolwiek rodzaju okrucieństwa” i prowadził rozmowy z rządami.

LME zapowiedziała, że nie nałoży na rosyjski metal ograniczeń wykraczających poza sankcje rządowe. Mimo to każdy ruch USA, Wielkiej Brytanii lub UE w celu ukierunkowania na rosyjskie przepływy metali prawdopodobnie doprowadziłby do zablokowania przez giełdę nowych dostaw.

W piątek LME podjęła w dużej mierze symboliczną decyzję o zakazie dostaw nowo eksportowanego rosyjskiego aluminium, miedzi i ołowiu ze swoich magazynów w Wielkiej Brytanii, w odpowiedzi na nowe cło importowe nałożone przez rząd Wielkiej Brytanii.

„Zachodni świat będzie musiał wypracować sposoby na wykorzystanie mniejszej ilości rosyjskiego metalu” – powiedział Duncan Hobbs, dyrektor ds. badań w firmie zajmującej się handlem metalami Concord Resources Ltd. „W wyniku tego, co się stało, zobaczymy pewną redystrybucję przepływów handlowych, nawet jeśli jutro zakończą się działanie wojenne.

-37256087.png)

-37256079.png)