Znaczny spadek notowań zachęca do powrotu do błękitnego paliwa m.in. w energetyce. Ale może nam ono jeszcze sprawić sporo kłopotów.

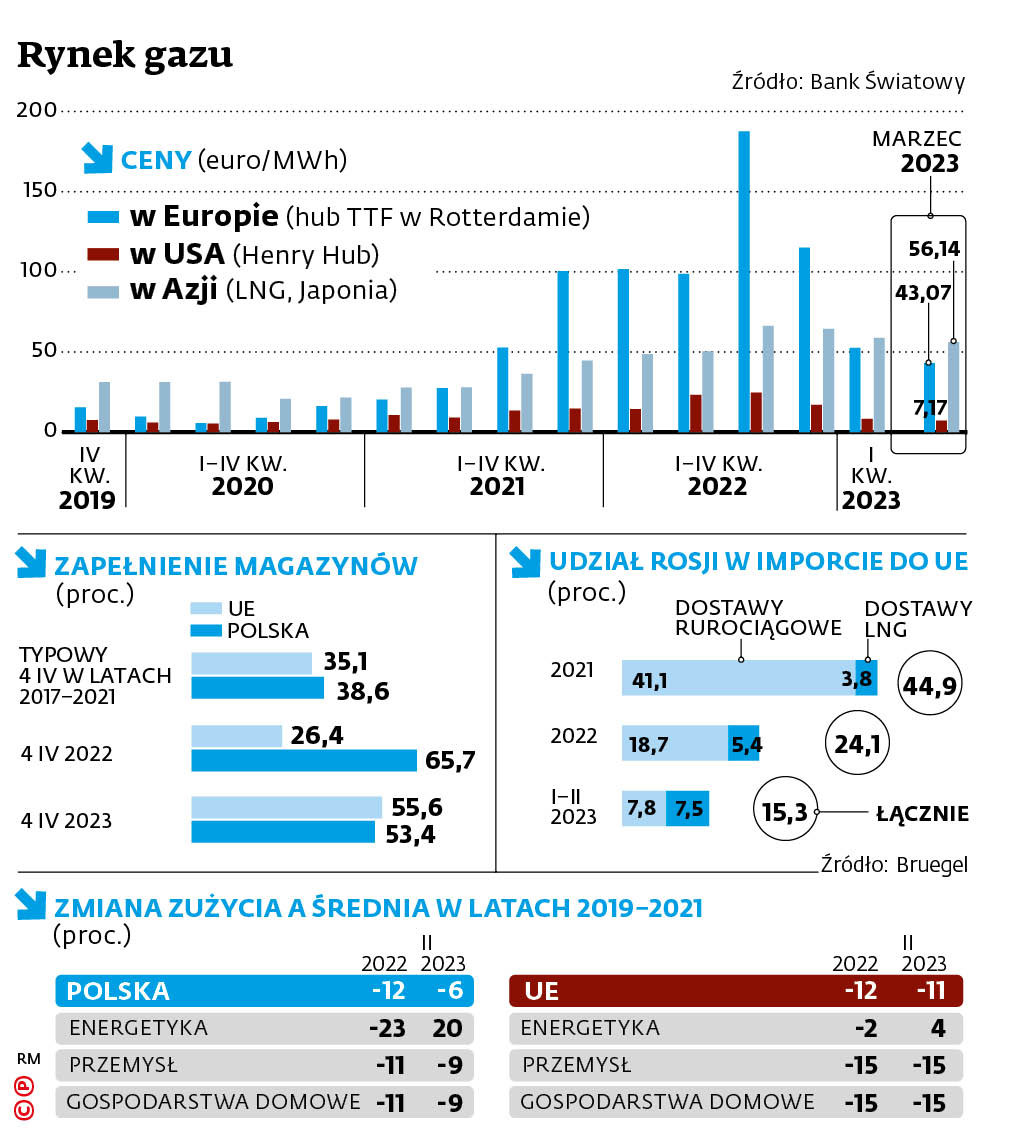

W I kw. 2023 r. po raz pierwszy od czasu, gdy manipulacje Gazpromu wywindowały notowania gazu w Europie, średnie ceny w Europie były niższe niż te dla azjatyckich odbiorców LNG. W marcu 1 MWh kosztowała średnio ok. 43 euro, potwierdzając trend powrotu do poziomów sprzed kryzysu energetycznego.

Nie wszyscy eksperci reagują jednak na te sygnały z entuzjazmem. „70-proc. spadek cen gazu ziemnego w Europie, który obserwowaliśmy w ostatnich czterech miesiącach, wraz ze stabilnymi zapasami magazynowymi w regionie, mógłby sugerować, że kryzys energetyczny jest już w zasadzie zażegnany. Nie podzielamy tego poglądu i dostrzegamy w dalszym ciągu znaczące ryzyka wzrostu cen w późniejszej części roku bieżącego i w 2024” – czytamy w niedawnej analizie Goldman Sachs. Według jej autorów obecne obniżki mogą się przyczynić do zwiększonego zużycia w okresie letnim – zwłaszcza w energetyce, gdzie gaz stał się na powrót paliwem bardziej opłacalnym cenowo niż węgiel i pozostanie nim tak długo, jak ceny gazu będą utrzymywać się poniżej 60 euro za 1 MWh – i skokowego wzrostu cen przed sezonem grzewczym.

Analitycy surowcowi banku przewidują, że ceny przekroczą średni pułap 100 euro w sierpniu, a u progu zimy mogą sięgnąć 115 euro. Bank rekomenduje w związku z tym dokonywanie zakupów paliwa z możliwie największym wyprzedzeniem. Autorzy opinii uważają też, że realnie kryzys energetyczny będzie nękał Europę do 2025 r. – dopiero w drugiej połowie dekady kres ma mu położyć fala dostaw gazu skroplonego (LNG) z nowo uruchamianych terminali eksportowych, głównie w USA, które pozwolą ostatecznie zastąpić import z kierunku wschodniego.

Przed złudnym poczuciem bezpieczeństwa przestrzega Europę także Tom Marzec-Manser, badacz rynku z Independent Commodity Intelligence Services (ICIS). O ile w grę – jego zdaniem – nie wchodzi raczej pobicie ubiegłorocznych rekordów notowań, o tyle rynki powinny być przygotowane na kolejną falę podwyżek w drugim półroczu. – Prawdziwie mroźna zima i zwiększone zapotrzebowanie na LNG na rynkach azjatyckich może dosyć szybko zakończyć to chwilowe odprężenie w Europie – komentuje.

Ben McWilliams z brukselskiego instytutu Bruegel przyznaje, że kluczowe dla stabilności unijnych rynków energii będzie podtrzymanie oszczędności gazu na poziomie ok. 15 proc. w stosunku do wieloletniej średniej zużycia. Drastycznych skoków cen jednak nie przewiduje – ewentualne wzrosty cen powinny, według niego, złagodzić obowiązkowe zapasy gazu i zwiększone możliwości importowe LNG po uruchomieniu nowych terminali w Niemczech. Czynnikiem moderującym będą też – jak przekonuje – koszty związane ze zmianami paliw w energetyce czy przemyśle, które będą powstrzymywać przedsiębiorstwa przed pochopnymi decyzjami na wciąż niepewnym rynku.

Źródłem potencjalnego ryzyka dla rynków europejskich pozostaje Rosja. Choć jej udział w importowym portfelu został zredukowany – z ok. 45 proc. do 24 proc. dostaw w 2022 r. i zaledwie 15 proc. w pierwszych miesiącach roku bieżącego – możliwość zatrzymania dostaw pozostaje instrumentem nacisku.

Zwiastuny gazowego odbicia, o którym pisze Goldman Sachs, widać już w Polsce. Jak wynika z danych Bruegla, o ile w lutym w całej UE oszczędności w wykorzystaniu paliwa pozostawały na poziomie 11 proc. niższym niż średnia z lat 2019–2021, w Polsce dystans do typowego zużycia zmniejszył się z 12 proc. do 6 proc. W naszej energetyce brukselski think tank stwierdza przyrost wykorzystania gazu o 20 proc. I o ile w perspektywie wieloletniej można go tłumaczyć włączeniem do eksploatacji nowych bloków (m.in. Stalowa Wola i Żerań), to bardzo wyraźny skok widać też na przestrzeni ostatniego roku.

Jak mówi nam Kamil Kliszcz z mBanku, Polskie Sieci Elektroenergetyczne wykazują wzrost produkcji w jednostkach opalanych błękitnym paliwem o 8 proc. w styczniu, a w lutym już o 16 proc. W marcu z kolei – jak podaje Michał Smoleń z Fundacji Instrat, powołując się na dane operatorów – wzrost był już niemal 60 proc.

Sezon zimowy kończymy też z mniejszą rezerwą – w zeszłym tygodniu już tylko minimalnie przekroczony był pułap połowy zapełnienia magazynów, co zabezpiecza nas na ok. 40 dni.

– Niezależnie od perspektywy najbliższych kwartałów obecna sytuacja rynkowa powinna niepokoić zwolenników węgla jako „paliwa przejściowego”. Już teraz produkcja energii elektrycznej z gazu staje się w Europie tańsza niż produkcja z węgla. W nadchodzącej dekadzie taką sytuację należy traktować bardziej jako regułę niż wyjątek – mówi DGP Smoleń. Jak tłumaczy, taki rozwój wypadków może oznaczać, że założenia zawarte m.in. w procedowanej przez rząd aktualizacji Polityki energetycznej Polski do 2040 r. – że gaz pozostanie drogi, ceny węgla znacząco spadną, a ceny uprawnień ukształtują się na poziomie ok. 80 euro za tonę – nie przetrwają próby czasu. A co za tym idzie, scenariusz, w którym zmodernizowane bloki węglowe zastępują gazówki w roli „dopełnienia” miksu opartego na OZE, staje pod znakiem zapytania. – Długofalowo niższe ceny gazu będą oznaczać, że to elektrownie na gaz będą pracowały przez więcej godzin w roku, w dużej mierze wypierając drogi prąd z wysokoemisyjnych elektrowni na węgiel brunatny i kamienny – wskazuje Smoleń. ©℗

-37256087.png)

-37256079.png)